สรุปเรื่องภาษีคริปโต เสียภาษีอย่างไร?

ประเด็นร้อนแรงในช่วงที่ผ่านมาสำหรับนักเทรดคริปโตเคอร์เรนซีของไทย เมื่อกรมสรรพากรออกมาประกาศชัดเจนว่าจะเริ่มเอาจริงกับการเก็บภาษีกำไรจากการลงทุน (Capital Gain) ในตลาดคริปโตพร้อมย้ำว่า หากใครมีรายได้แล้วหลบเลี่ยง ไม่ยอมยื่นแบบภาษี ถือว่ามีโทษตามกฎหมาย

การเสียภาษีคริปโต หรือ การเสียภาษีจากสินทรัพย์ดิจิทัลที่ถูกระบุไว้ว่า

พระราชกำหนดแก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 19) พ.ศ. 2561 ซึ่งกำหนดให้ผลประโยชน์ที่ได้จากการโอนคริปโตเฉพาะในส่วนที่ตีราคาเป็นเงินได้เกินกว่าเงินลงทุน ถือเป็นเงินได้พึงประเมินตามมาตรา 40 (4) (ฌ) แห่งประมวลรัษฎากร และยังกำหนดให้ ‘ผู้จ่ายเงินได้’ พึงประเมินดังกล่าวมีหน้าที่หักภาษี ณ ที่จ่ายในอัตรา 15% ของเงินได้ตามมาตรา 50 (2) (ฉ) แห่งประมวลรัษฎากร ซึ่งเป็นการเก็บภาษี Capital Gain จากการลงทุนในคริปโต

คำถามที่หลายคนก็ยังสงสัย แล้วจะคิดภาษียังไง วิธีการคำนวนจะรู้ได้อย่างไรว่าเราต้องเสียภาษีตัวนี้...

นักลงทุนที่เป็นบุคคลธรรมดาต้องเสียภาษี 2 ส่วนคือ

- ภาษีหัก ณ ที่จ่าย

โดยหักในอัตรา 15% ของกำไรที่ได้

- ภาษีเงินได้บุคคลธรรมดาประจำปี

เมื่อการลงทุนในคริปโตสร้างผลกำไรหรือเงินปันผลคืนให้เรา ย่อมถือเป็นรายได้ประจำปีที่ต้องยื่นภาษีเงินได้บุคคลธรรมดา (ภ.ง.ด.90) โดยกำไรและเงินปันผลจากการลงทุนคริปโตถูกจัดอยู่ในกลุ่มเงินได้ตามมาตรา 40 (4) (ซ) และ (ฌ) ในประมวลรัษฎากร หมวดเดียวกับกลุ่มเงินได้ดอกเบี้ยเงินปันผล

โดยหักในอัตรา 15% ของกำไรที่ได้

เมื่อการลงทุนในคริปโตสร้างผลกำไรหรือเงินปันผลคืนให้เรา ย่อมถือเป็นรายได้ประจำปีที่ต้องยื่นภาษีเงินได้บุคคลธรรมดา (ภ.ง.ด.90) โดยกำไรและเงินปันผลจากการลงทุนคริปโตถูกจัดอยู่ในกลุ่มเงินได้ตามมาตรา 40 (4) (ซ) และ (ฌ) ในประมวลรัษฎากร หมวดเดียวกับกลุ่มเงินได้ดอกเบี้ยเงินปันผล

ภาษีหัก ณ ที่จ่าย ต้องเสียเมื่อไร?

ตามพระราชกำหนดแก้ไขเพิ่มเติมประมวลรัษฎากร ฉบับที่ 19 พ.ศ. 2561 ระบุว่านักลงทุนต้องเสียภาษีหัก ณ ที่จ่าย ใน 2 กรณี คือ

- ขายเหรียญแล้วได้กำไร

เมื่อขายเหรียญได้ในราคาสูงกว่าต้นทุนที่ซื้อมา เราจะไม่ได้กำไรจากการขายเหรียญก้อนนั้นเต็ม ๆ แต่จะต้องถูกหักภาษี ณ ที่จ่าย ในอัตรา 15% ของกำไรที่ได้ทันที

ยกตัวอย่างเช่น ขายคริปโตได้กำไร 50,000 บาท จะถูกหัก ณ ที่จ่าย 7,500 บาท ผู้ลงทุนจะได้รับเงินเพียง 42,500 บาท

- ถือหรือครอบครองเหรียญแล้วได้รับผลประโยชน์ส่วนเกิน

นักลงทุนที่มีเหรียญในครอบครอง เช่น โทเคนต่าง ๆ แม้จะไม่ได้ซื้อ-ขายเหรียญเพื่อทำกำไรก็จริง แต่ถ้าเหรียญที่เราถืออยู่มีส่วนแบ่งกำไร หรือมีผลประโยชน์เพิ่มเติม เช่น ผู้ออกเหรียญโทเคนดิจิทัลให้เงินปันผลกับนักลงทุน เงินปันผลส่วนนี้ก็จะถูกหักภาษี ณ ที่จ่าย ในอัตรา 15% ก่อนจ่ายให้เราเช่นกัน

เมื่อขายเหรียญได้ในราคาสูงกว่าต้นทุนที่ซื้อมา เราจะไม่ได้กำไรจากการขายเหรียญก้อนนั้นเต็ม ๆ แต่จะต้องถูกหักภาษี ณ ที่จ่าย ในอัตรา 15% ของกำไรที่ได้ทันที

ยกตัวอย่างเช่น ขายคริปโตได้กำไร 50,000 บาท จะถูกหัก ณ ที่จ่าย 7,500 บาท ผู้ลงทุนจะได้รับเงินเพียง 42,500 บาท

นักลงทุนที่มีเหรียญในครอบครอง เช่น โทเคนต่าง ๆ แม้จะไม่ได้ซื้อ-ขายเหรียญเพื่อทำกำไรก็จริง แต่ถ้าเหรียญที่เราถืออยู่มีส่วนแบ่งกำไร หรือมีผลประโยชน์เพิ่มเติม เช่น ผู้ออกเหรียญโทเคนดิจิทัลให้เงินปันผลกับนักลงทุน เงินปันผลส่วนนี้ก็จะถูกหักภาษี ณ ที่จ่าย ในอัตรา 15% ก่อนจ่ายให้เราเช่นกัน

ภาษีเงินได้บุคคลธรรมดา ต้องจ่ายเท่าไร?

แม้จะถูกหักภาษี ณ ที่จ่าย ไปแล้ว แต่ก็ไม่สามารถใช้สิทธิภาษีสุดท้าย (Final Tax) ซึ่งก็คือการเลือกนำมารวมหรือไม่รวมคำนวณการยื่นภาษีเงินได้ฯ เหมือนกับกรณีดอกเบี้ยและเงินปันผลกองทุนรวม เท่ากับว่าต้องเสียภาษี 2 ต่อ คือ ทั้งภาษีหัก ณ ที่จ่าย และภาษีเงินได้บุคคลธรรมดาประจำปี

เช่น ขายคริปโตได้กำไรมา 50,000 บาท ถูกหักภาษี ณ ที่จ่าย 15% เท่ากับ 7,500 บาท แม้เราจะรับเงินมาเพียง 42,500 บาท แต่ก็ยังต้องนำเงินกำไร 50,000 บาท ไปยื่นภาษีเงินได้ฯ ด้วย (แล้วค่อยไปกรอกว่าหักภาษีไปแล้ว 7,500 บาท)

โดยการคิดคำนวณก็เหมือนกับการเสียภาษีเงินได้บุคคลธรรมดาทั่วไป คือนำกำไรที่ได้จากคริปโตมารวมกับรายได้ส่วนอื่น ๆ เช่น เงินเดือน โบนัส ค่าจ้าง ค่าเช่า เงินจากการทำธุรกิจ ฯลฯ แล้วยื่นเสียภาษีประจำปีในช่วงเดือนมกราคม-เมษายน

เช่น ปีนี้ได้รับเงินเดือนรวม 500,000 บาท ได้กำไรจากการเทรดคริปโต 200,000 บาท แสดงว่ามีรายได้รวมทั้งหมด 700,000 บาท เมื่อนำมาหักค่าใช้จ่ายและค่าลดหย่อนภาษี เหลือเงินได้สุทธิเท่าไรก็นำมาจ่ายภาษีตามอัตราก้าวหน้า ดังนี้

หมายความว่า ถ้าในปีนั้นเรามีรายได้หลังหักค่าใช้จ่ายและค่าลดหย่อนทั้งหมดแล้ว เหลือเงินได้สุทธิไม่เกิน 150,000 บาท ก็จะไม่ต้องเสียภาษีเงินได้บุคคลธรรมดา ตรงกันข้าม คนที่เทรดได้กำไรเป็นหลักล้านก็อาจต้องเสียภาษีเงินได้บุคคลธรรมดา 20-35% เลยทีเดียว

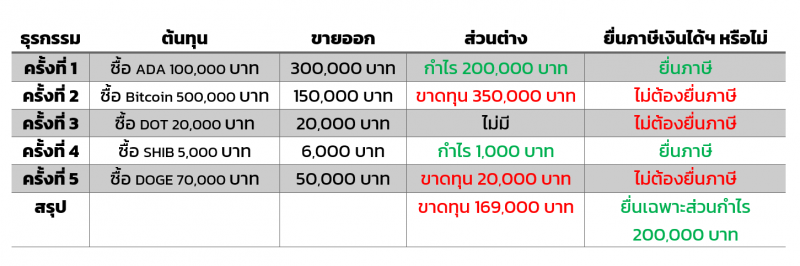

วิธีคิดภาษีคริปโต เมื่อเทรดได้ทั้งกำไรและขาดทุน

ในความเป็นจริงคงไม่มีใครเทรดได้กำไรครั้งเดียวแล้วจบ แต่มักจะซื้อ-ขายอยู่หลายครั้ง หลายรอบ มีทั้งที่ได้กำไรบ้าง ขาดทุนบ้าง แล้วจะคำนวณภาษีอย่างไรดี ?

ประเด็นนี้ ทางกรมสรรพากรได้ให้สัมภาษณ์ไว้ในรายการ Morning Wealth เมื่อวันที่ 6 มกราคม 2565 ว่า กฎหมายระบุให้คิดกำไรเป็นรายครั้งที่ทำธุรกรรม (Transaction) โดยนำกำไรมาสรุปรวมกันทั้งปียื่นแบบ ภ.ง.ด.90 เพราะถือเป็นเงินได้ประเภทที่ 4 แม้จะไม่มีการถอนเงินออกมาจากพอร์ต เนื่องจากการคำนวณภาษีจะพิจารณาจากเกณฑ์เงินสด เมื่อตีความจากคำตอบดังกล่าวก็พอจะบอกได้ว่า หากมีการเทรดแล้วได้กำไรเท่าไรก็ตาม ถือเป็นเงินได้ทันทีและไม่สามารถนำการซื้อ-ขายที่ขาดทุนมาหักลบจากกำไรได้เลยด้วย เช่น